福利厚生や贈答品にカタログギフトを。消費税などの注意点を解説

- 法人ギフト

-

更新日: 2025.07.15 17:28公開日: 2023.03.31

近年、お中元やお歳暮といった季節の節目のご挨拶に、贈答品として、企業がカタログギフトを贈るケースが多く見られます。他にも、福利厚生の一環として、社内表彰としてカタログギフトを導入するケースもあるようです。

そこで気になるのは、「カタログギフトに消費税はかかるのか」。しっかり確認をしておかないと、法令違反になってしまうことにもなりかねません。企業だからこそ、会計上の疑問はしっかり解決した上で処理をしたいですね。

この記事では、上述のような疑問を始め、経費処理の方法や軽減税率について解説していきます。また「物品切手」と呼ばれる商品の定義や、カタログギフトがそれに該当するのかどうかについても詳しく解説していきます。

/ 目次 /

贈答品の購入は接待交際費で処理

まず、贈答品が経費として認められるのかどうかについて見ていきましょう。

「贈答品」とは、お中元やお歳暮といったご挨拶の品や、謝礼や手土産を指す言葉です。お中元やお歳暮は、夏や冬など季節の節目のご挨拶として、お世話になった方に感謝の気持ちとして贈り物を贈呈する習慣を指しています。また、得意先を訪問する際はお菓子などの手土産を持っていくものですし、店などのお得意様の顧客に感謝の意を表して謝礼を渡す場合などが考えられます。

このような贈答品は、事業をする上で必要なお中元・お歳暮であれば、経費として計上することができます。そもそもお中元・お歳暮は、古くから伝わる日本の贈答文化のひとつ。

すでに日本の習慣として強く根付いているため、日頃付き合いのある取引先へのお中元やお歳暮は経費と考えることができるのです。

ただし、経営者の個人的な付き合いのある友達などへのお中元やお歳暮は、事業をする上で必要なものとは認められないため、経費計上はできませんので注意しましょう。

贈答品」を経費として計上する場合、贈り先さまとの関係性に注意しましょう。あくまでも、事業をする上でのお付き合いとして贈るものが計上対象となります。

お中元やお歳暮の贈り先さまは、基本的に普段からお世話になっている得意先が多いもの。このような第三者にお中元・お歳暮を贈る場合、原則として「接待交際費」の勘定科目で処理をします。

接待交際費とは「交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為(以下「接待等」といいます。)のために支出するもの」(出典:国税庁HP「タックスアンサー(よくある税の質問)」No.5265)とされています。お中元・お歳暮は「得意先、仕入先その他事業に関係のある者等に対する贈答」に該当するため、接待交際費で処理します。

従業員への贈答品は注意が必要

一方、従業員への贈答品は「接待交際費」には該当しません。この場合は「福利厚生費」として計上します。具体的には「従業員等(従業員等であった者を含みます。)またはその親族等のお祝いやご不幸などに際して、一定の基準に従って支給される金品に要する費用(例えば、結婚祝、出産祝、香典、病気見舞いなどがこれに当たります。)」というように定められています(出典:国税庁HP「タックスアンサー(よくある税の質問)」No.5261)。

ただし、福利厚生としての従業員への贈答品は、全従業員を対象とした一定の基準によるものでなければなりません。たとえば、従業員の子どもが進学したお祝いとして何かプレゼントを贈る場合は「特定の人に対するプレゼント」に該当するため、給与扱いとなる可能性が高いので注意が必要です。

福利厚生としてカタログギフトの導入をお考えの方は、こちらの記事も参考にしてみてください。導入事例や傾向について詳しく解説しています。

税処理における商品券とカタログギフトの違い

お中元・お歳暮等の贈り物としてだけでなく、香典返しや結婚式の引出物などにカタログギフトを贈っている方も多いのではないでしょうか。

ここからは、「カタログギフトに消費税はかかるのか?」「軽減税率は適用されるのか?」という疑問をお持ちの方に、さまざまな法令などと照らし合わせながら解説していきます。「贈答品」として、カタログギフトを適切に計上していくために一つひとつ丁寧に見ていきましょう。

なんとなくイメージできてはいるものの、実際に法律で定められている内容と照らし合わせてみると、意外なところが噛み合っていなかったりするものです。法令違反とならないよう、この機会にしっかり確認していきましょう。

物品切手とは

国税庁が発表している「法令解釈通達」第4節「郵便切手類等及び物品切手等の譲渡関係」第4項では、以下2点いずれの条件も満たしたものを「物品切手」と定義しています。

(1) 当該証書等と引換えに一定の物品の給付若しくは貸付け又は特定の役務の提供(以下6-4-4において「給付等」という。)を約するものであること。

(2) 給付等を受けようとする者が当該証書等と引換えに給付等を受けたことによって、その対価の全部又は一部の支払債務を負担しないものであること。

出典:国税庁HP「法令解釈通達」第4節「郵便切手類等及び物品切手等の譲渡関係」6-4-4

たとえば、商品券やビール券、図書カード、プリペイドカードなどが物品切手等に該当します。

また、「物品切手に類するもの」として、以下の定義がなされています。

(物品切手に類するものの範囲)

第十一条 法別表第一第四号ハに規定する政令で定めるものは、役務の提供又は物品の貸付けに係る請求権を表彰する証書及び資金決済に関する法律第三条第一項(定義)に規定する前払式支払手段に該当する同項各号に規定する番号、記号その他の符号とする。

これによると、ICカードや電子マネー、コーヒーチェーン店のプリペイドカード、前払式のスマホ決済などが「前払式決済手段」をとっているため「物品切手等に類するもの」に該当します。

この他テレフォンカードや電車・バスの乗車券及び定期券、映画前売り入場券、ライブチケットなど役務の提供に関する請求権を表彰する証書も「物品切手等に類するもの」に該当します。

物品切手とは以下の2つの条件をどちらも満たしたものになります。

① 当該証書等と引換えに一定の物品の給付若しくは貸付け又は特定の役務の提供を約するものであること。

② 給付等を受けようとする者が当該証書等と引換えに給付等を受けたことによって、その対価の全部又は一部の支払債務を負担しないものであること。

商品券を購入する場合

商品券を購入することは「物品切手等の譲渡」に該当するため、非課税とされます(参考:国税庁HP「タックスアンサー(よくある税の質問)」No.6229、及び消費税法第一章第六条、及び消費税法別表第一の四のハ)。

これは、譲渡に対して課税をしてしまうと、最終的に提供を受けるサービスや商品が同一のものであるにもかかわらずさらに課税することになってしまうためです。このような二重課税を避けるため、商品券等の譲渡については非課税扱いとなるのです。

したがって、仕入れ税額控除の対象にもなりません。

カタログギフトを購入する場合

では、カタログギフトを購入する場合について見ていきましょう。

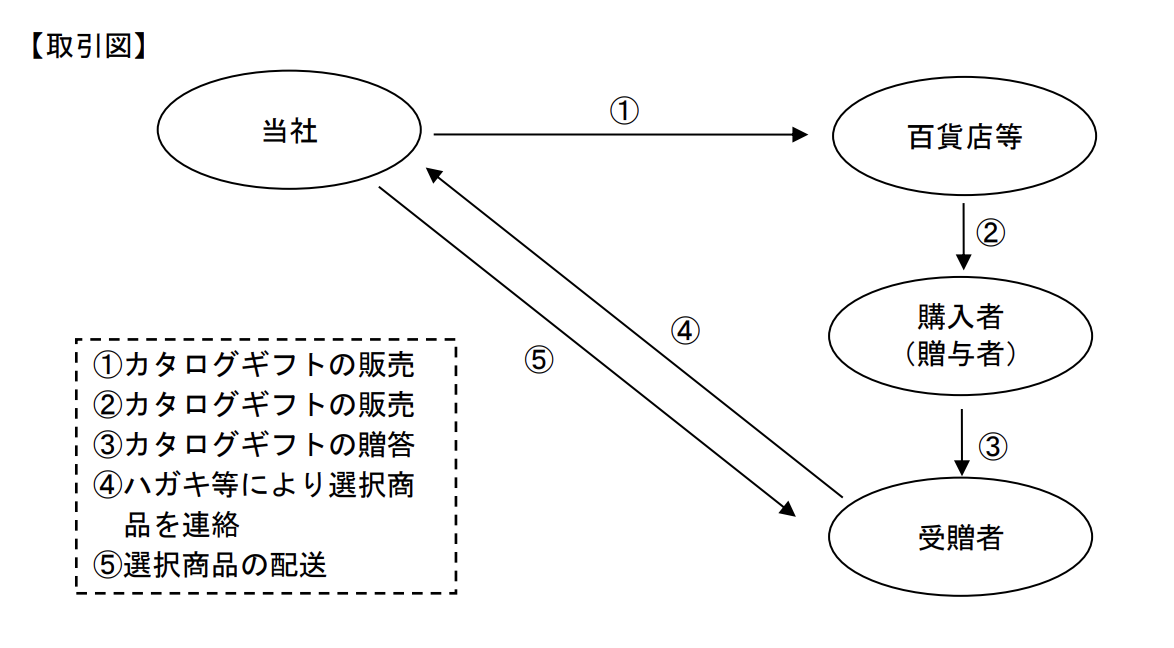

カタログギフトとは「カタログに掲載されたいずれかの商品を、受け取った側が選択し、当該商品の発送などを含む一連のサービス」とされています。

つまり「カタログギフトの購入・贈答・ギフトの発送」という一連の取り引きは、贈答者による商品の贈答をギフト発送業者が代行するという「役務の提供」に該当するものとして扱われるため、カタログギフトの購入は「物品切手等の購入」ではなく「役務の提供の対価への支払い」と考えることができるのです。

そのため、消費税法上の「物品切手」には該当しないと考え、購入費用は課税仕入れとして計上することとなります。また、これにより仕入税額控除の対象になります。詳しくは税務署にお問合せの上、対応を進めるようにしてください。

カタログギフトの購入には軽減税率が適用されない

カタログギフトに掲載されている商品の中には、果物や肉などの飲食料品も含まれています。受贈者が飲食料品を選択した場合、贈与者は飲食料品を贈呈したことになりますが、この場合、カタログギフトの購入費用は軽減税率8%の適用対象となるのでしょうか?

この点について、国税庁が公表している『消費税の軽減税率制度に関するQ&A(個別事例編)』において、次のような記載があります。

ご質問のカタログギフトの販売(取引①)は、贈与者による商品の贈答を貴社が代行すること(具体的には、様々な商品を掲載したカタログを提示するとともに、受贈者の選択した商品を手配する一連のサービス)を内容とする「役務の提供」を行うものですので、「飲食料品の譲渡」に該当せず、軽減税率の適用対象となりません(改正法附則 34①一)。

なお、食品のみを掲載するカタログギフトの販売であっても、同様の理由から「役務の提供」を行うものであり、「飲食料品の譲渡」には該当しないため、軽減税率の適用対象となりません。

出典(図・文章ともに):消費税の軽減税率制度に関するQ&A(個別事例編)・問35とその答え

この通り、カタログギフトの購入費用はあくまでも「役務の提供の対価の支払い」であり、「飲食料品の譲渡対価」ではないため、軽減税率は適用されないことになります。仮にカタログギフトに掲載されている商品がすべて飲食料品であったとしても、軽減税率は適用されないことに注意しましょう。

なお、ギフト発送業者から百貨店等に対するカタログギフトの販売についても、同様に軽減税率の適用はありません。

カタログギフト購入時に支払われる金額は、あくまで「役務の提供」というサービスそのものについてのもの。掲載されている品物に直接関わるものではないため、課税内容が異なってきますので注意しましょう。

リンベルのカタログギフトのこだわり

また、リンベルでは一つひとつの工程を丁寧に重ねながらカタログギフトを制作しています。下記の記事では、リンベルがカタログギフト作りにおいて大切にしている理念やこだわりについて、具体的にご紹介しています。

まとめ

以上、カタログギフトと消費税について解説してきました。

特に気をつけておきたいのは、商品券をはじめとした「物品切手」類と、カタログギフトの定義の違いについてです。一見同じように捉えてしまいがちですが、法令などと照らし合わせて見てみると、それぞれ定められている内容が明らかに異なることがよくわかります。

今一度法令を見直し、それにより課税内容がどのように異なるのかを確認しておけば、会計処理の際も安心して対応することができます。

会計処理に関わることは何かと神経質になりがちですが、ポイントをひとつずつ着実に理解することで、根拠を持って的確にギフト導入を図ることが可能です。この記事のポイントは以下の3点。しっかりおさえて、カタログギフトを導入するきっかけとしていただければ幸いです。

- お歳暮やお中元などの贈答品の場合は「接待交際費」、福利厚生サービスとして導入する場合は「福利厚生費」という勘定科目で計上される

- カタログギフトには消費税がかかる

- カタログギフトの購入には軽減税率が適用されない